中国融资租赁业务量提升迅速,但渗透率偏低。从长期来看,中国的设备投资渗透率将逐步向15%、GDP渗透率向1%逼近,对应市场规模将扩张3-4倍,发展潜力巨大。

□李关政 李超 姜锦铖

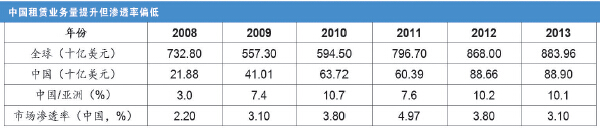

中国融资租赁业务量提升迅速,但渗透率偏低。自2008年起,中国融资租赁业务量不断提升,从占亚洲/全球比重从22%/3.0%提升至2013年的 50%/10.1%,成为世界租赁市场不可或缺的一部分。然而从设备投资渗透率来看,中国一直维持在2%-5%之间,自2011年达到4.97%的峰值后持续回落至2013年的3.1%;GDP渗透率2011-2013年分别为0.79%、1.25%、1.11%。

行业基数低,市场空间大

对租赁行业在市场融资工具中占有情况,国际上主要采用租赁渗透率来衡量,主要包括设备投资渗透率、GDP渗透率。

设备投资渗透率=租赁业务量/当年对厂房设备的固定资产投资,GDP渗透率=租赁业务量/当年GDP。

固定资产投资渗透率的优点在于能够更准确地表征和衡量租赁与其他替代性融资工具之间的竞争关系。而GDP渗透率在数据稳定性、可得性和便利性上有更多优势。

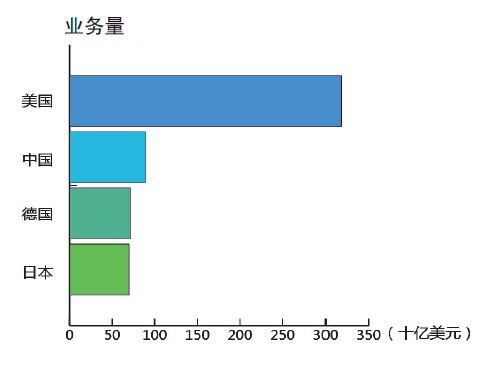

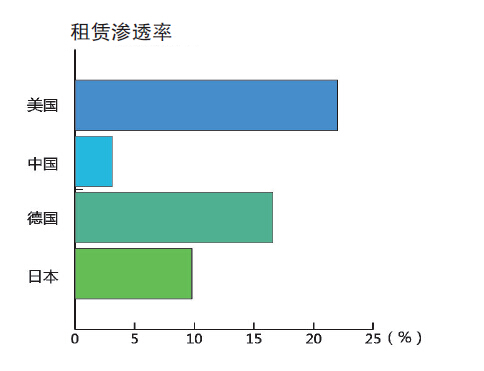

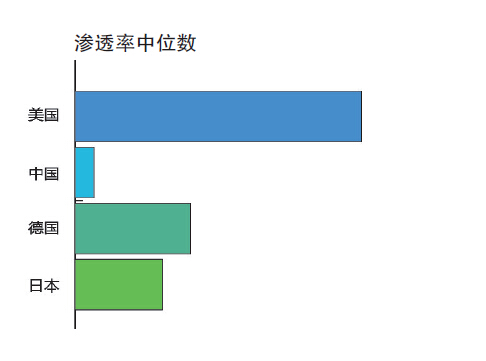

租赁渗透率远低于其他主要国家,提升空间巨大。选取2013年全球前50大融资租赁国家(或地区)中、1981-2013年样本缺失率不超过20%的国家进行统计。从设备投资渗透率来看,全球租赁渗透率中位数为13%,韩国、日本维持在8%-9%之间,欧元区及巴西处于10%-20%之间,美国、加拿大和澳大利亚的租赁渗透率则超过20%。GDP渗透率分化较大,2013年英国达到2.67%,德国2.01%,美国1.92%,中国台湾1.6%。

从长期来看,中国的设备投资渗透率将逐步向15%、GDP渗透率向1%逼近,对应市场规模将扩张3-4倍,发展潜力巨大。

中美德日租赁渗透率比较

支持政策频出台,助力租赁行业发展

随着融资租赁业高速发展,相关行业政策相继出台,监管措施更加透明、完善。2014年以来,我国融资租赁行业在监管、法律、税收、会计等方面均取得了较大进展。

国务院于2015年8月31日印发《关于加快融资租赁业发展的指导意见》,并于9月1日印发《促进金融租赁行业健康发展的指导意见》。这两份指导意见都是作为8月26日国务院常务会议关于促进融资租赁行业发展的具体指导意见。前者勾勒了融资租赁行业发展蓝图,以及配套行业发展机会和制度建设规划;后者则是针对从事融资租赁业务的核心企业——金融租赁公司发展的具体指导性意见,这两份指导意见的出台也为未来融资租赁行业的发展指明了方向:在市场主导与政府支持下,向专业化方向发展,向综合服务体系发展,相关业务配套协同发展,向海外市场拓展,向新兴产业和战略产业发展。

推动解决中小企业融资难问题

中小企业融资难问题近年凸显。据银监会测算,2014年占企业总数 99.8%的中小企业,其贷款余额仅占全部金融机构的36.10%;3800万户民营企业,从银行取得的贷款尚不足银行贷款总量的2%。2014年我国中小企业的资金缺口占比一直在60%-80%的比例区间波动。

利用融资租赁,可以增强中小企业现金的流动性。融资租赁公司对租赁设备留有所有权,区别于银行注重企业的财务和经营能力以及担保状况。租赁公司更加关注设备租金能否收回,在承租企业不能支付租金时可随时收回设备。融资租赁手续通常比较简便,不需要提供担保。虽然租赁公司所要求的年租金率要比银行的同期贷款年利率高24%,但考虑到银行往往有诸如补偿性余额等制约条件,融资租赁的租金率往往要低于银行贷款的年利率,减少了中小企业融资的成本费用。

融资租赁可以促进中小企业技术进步、增强竞争优势。用融资租赁的方式可以缩短项目建设周期,跟踪先进技术,使中小企业赢得市场先机,从而增强了中小企业的市场竞争力。融资租赁可以帮助中小企业实现资本的快速积累,并将更多的资金投入到新产品上。对于技术更新速度较快的行业,采用融资租赁的方式实现设备更新可以规避设备精神磨损产生的风险。